产业运营服务发展观察

5月,起步于江苏的中南高科在港交所提交招股书,成为标准厂房产业地产商IPO第一单。

根据招股书,截至2021年2月28日,中南高科拥有70个产业园项目组合,包括在45个城市约280万平方米已竣工建筑面积、约410万平方米开发中规划建筑面积及约400万平方米持作未来开发的估计建筑面积。

从营收状况看,中南高科收入由2018年的人民币4.61亿元增加至2019年的19.77亿元,并增加至2020年的46.13亿元,三年复合年增长率达到216.3%,毛利率则为28%。

中南高科收入中的99%来源于厂房销售,其余收入为租赁和服务,占比相对较少,基本停留在初步发展阶段,且尚未看见可行的提升计划。

尽管营收增长较快,但鉴于目前香港资本市场完全把产业地产视为房地产,重资产、高周转模式突出,因此市场关注度不高,难以给出高估值。

需要注意的是,标准化产业厂房投资功能较弱,地方政府担心过多的投资行为会导致厂房空置率过高,因此不少地方不允许商品厂房销售给个人,并且对于买家的资质进行严格审核(行业类型、产值税收等)。而产业厂房效仿物流仓库,进行资产证券化的可能性也不高。

10月27日,首批发行的9支基础设施公募REITs相继披露了上市后的季度报告,主要涉及重点财务指标和基金收益分配情况、底层资产项目的运营情况以及项目公司的经营现金流。

单从广义的产业地产公募REITs看,5支产品中产业园区类有3支,仓储物流类2支。其中华安张江光大园REIT和红土创新盐田港仓储物流REIT两支产品分别有一项指标呈现负值。

从利润指标来看,华安张江光大园REIT的本期净利润为负,三季度亏损571万元。经营活动现金流量净额方面,红土创新盐田港仓储物流REIT则为-6450万元,源于项目公司对外合格投资活动需支付现金8600万元。

根据REITs三季报与招募说明书中所预测的2021年可供分配金额,目前所有已上市REITs基本符合预期值。其中,盐田港REIT三季度可供分配金额占比最高,达到51.21%。东吴苏园REIT次之,三季度可供分配金额占比达到50.16%,其余REIT均在20-30%之间。

另外,10月14日上交所、深交所正式披露了最新三单公募REITs的申报情况。在上交所申报的两单为产业园区REITs,分别为国泰君安临港东久园区REIT、建信中关村园区REIT,属于产权类。而在深交所申报的华夏越秀高速公路REIT为高速公路REITs,属于特许经营权类。

中关村园区REIT底层资产有三处物业,包括互联网创新中心5号楼项目、协同中心4号楼项目和孵化加速器项目。资产均位于中关村软件园核心地带,入池资产质量较好。

三处物业总建筑面积16.68万平米,由于建成时间较早,入账价值较低,目前REIT项目估值30.73亿元,平均评估增值率达到158.31%。

从收益看,以26.12亿元的公募基金预计募集规模为基准计算,2021年和2022年的预计净现金流分派率(年化)分别为4.62%和4.78%,处于相对较高的水平。

临港园区REIT底层资产分别位于上海、苏州、无锡、常州四个城市,合共六处高标准厂房园区,这是国内首个纯生产制造产业园区公募REITs。这些入池资产均位于长三角经济带内的国家级开发区。

六处物业合计建面39.76万平方米,估值为22.37亿元,2021年和2022年的预计净现金流分派率(年化)为5%左右,为目前国内产业园区类REITs分派率最高的一支产品。

从目前产业园区REITs的发行状况来看,主要以国资产业园区为主,且各地均拿出旗下相当优质的资产进行申报。而在涉及国有资产转让等法律问题上,各地均就此出台相对应的REITs相关条文为REITs发行“开绿灯”,显示地方对盘活手上成熟园区资产有相当大的支持。

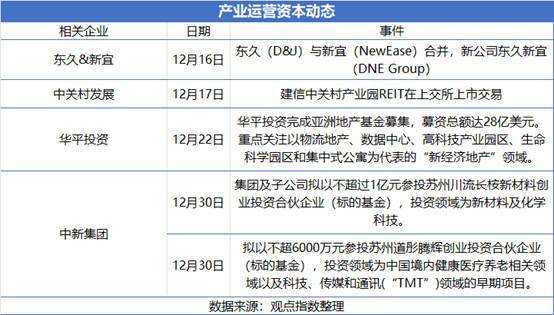

12月,产业与物流领域录得重大合并事件,东久中国(D&J)与新宜中国(NewEase)完成合并,合并后新主体为东久新宜(DNE Group)。

东久和新宜均由孙冬平创立,分别为产业园和物流园平台,两家企业除了创始人一样,背后资本也有雷同,均有华平投资的身影。而华平刚刚推动了ESR对ARA的合并,完成了一次“新经济”资源整合,这次东久新宜的合并再与“新经济”契合。

除此之外,华平还在12月22日完成了总额为28亿美元的亚洲地产基金募集,投资范围同样为“新经济”,投资思路明确。

偏好“新经济”并不是华平一家的选择,而是外资普遍偏好。市场对于商办物业的投资意欲渐低,对产业和物流的关注度则在持续升高。

但纯物流领域由于近几年有大量内外投资者参与,收益已经开始下滑,市场更传言近期一个大体量物流资产包收购的资本化率已低于5%。除了收益率下降,地方对于物流用地的释出也越来越少,更倾向于出让给自带产业的企业。

东久新宜将产业和物流进行结合可以说是找准了这个时机,以更好地满足地方政府对物流项目的税收要求,紧紧抓住了地方政府与投资者的关注点,未来在项目获取上相信会较其他竞争者更有底气。

东久在此前就已与临港和电子城达成了深度合作,也在临港参与主导下申报了临港东久REIT,现已接近发行。

普洛斯作为中国高标仓领域的龙头,虽然名义上依然是外资,但在中资财团推动的私有化下已形成混合股权结构。再通过与中国邮政、中国供销集团、上海医药等央企、国企的深度合作,为自己创造了更广阔的业务空间。

显然,未来外资在中国参与产业园、物流园等“新经济”领域的投资,是否能参与到国资混改或者在自身股权结构上更加灵活,将更为关键。

21年7月3日,万物云空间科技服务股份有限公司以782.05万元的代价入股了深圳市机场物业服务有限公司,持有其61%股份,深圳机场航空城发展有限公司则持股39%。

值得注意的是,同月内碧桂园服务同样收购了海口新华正达空港服务有限公司70%的股权,其中后者的经营范围包括民用机场经营、航空运营支持服务以及航空商务服务等。碧桂园服务同样试图将触手向航空物业领域进一步延展。

这两笔收并购,意味着行业内的两家龙头物企已经开始对公建领域中的机场物管强势入局。机场物业管理对服务专业性要求较高,通常采用招投标的方式将各项需求业务分包给不同类型的物业公司。对物管企业而言,这仍是一块尚未完全开发的市场。

目前已切入该条赛道的保利物业、新大正以及招商积余等物企多为国企背景,与其他公建管理项目类似,国内的机场物业管理通常不具备太高的利润率或盈利能力,由于业态的特殊性,增值服务方面的开发也较为困难。

近年来规模庞大、实力雄厚的龙头物企纷纷大力拓展各类非住业态,包括环卫、写字楼、商管、健康以及地铁机场等交通枢纽的管理。除了抢占、分割市场外,最终综合性的城市空间服务才是最具想象力与吸引力的目标。

当前,全球经济和产业格局正发生深刻变化,中国经济发展进入新常态。面对新形势,拥有较强产业集聚效应的产业园区如何引领产业转型值得关注。

为了适应激烈的竞争环境与市场经济的转型,园区的发展逐渐由粗放型转向集约化发展模式,通过管理、制度创新不断提高竞争力。园区之间的竞争已由过去的优惠政策、廉价土地竞争,向产业链竞争、投资环境竞争等方向发展。

那么在众多的产城发展企业中,哪些才是行业内标杆者和引领者?又有哪些先进的产城模式与经营理念值得借鉴和推广?

为此,观点指数研究院将通过长期对行业进行跟踪研究与数据分析,综合各项指标如运营、管理、品牌、创新表现等,发布“2022产城发展企业运营卓越表现”研究成果,盘点过去一年在产业园区开发与运营、产城建设领域表现卓越的企业,为产业开发运营领域的发展树立榜样并提供借鉴经验,把脉行业风向与前景。

同时,3月,观点机构将举办2022观点年度论坛,聚焦房地产开发、产业园区、物流、零售新商业、物业服务乃至城市智慧服务等行业的发展,与各细分领域的领导嘉宾一起为行业贡献出真知灼见,推动行业健康可持续发展。返回搜狐,查看更多

版权声明:本文由网络蜘蛛自动收集于网络,如需转载请查明并注明出处,如有不妥之处请联系我们删除 400-0123-021 或 13391219793